Autor: Dr. Michael Kroll (Geschäftsführer, LeaSoft GmbH / Richtig-Leasen.de)

Das Immobilien-Leasing war in den Anfangszeiten des Leasing in Deutschland in den 1960er und 1970er Jahren eine der tragenden Säulen des beginnenden Leasingbooms. In den 1990er Jahren konnte das Immobilien-Leasing noch einmal zulegen, vor allem durch die steuerorientierten Leasingfonds in den neuen Bundesländern. Auch zahlreiche Infrastrukturprojekte wurden in den 1990er Jahren über Leasing finanziert. Mit Wegfall der steuerlichen Vergünstigungen für Leasingfonds um die Jahrtausendwende verlor das Immobilien-Leasing zunehmend an Bedeutung.

Vielleicht hatte die Branche in den 1990er Jahren auch zu sehr und fast ausschließlich auf die steuerorientierten Modelle gesetzt anstatt die großen anderen Vorteile des Immobilien-Leasing wie Baumanagement, Nutzung auf Zeit, Übernahme von Investitionsrisiken etc. in den Vordergrund zu stellen. Die starke Orientierung an den Steuermodellen führte auch dazu, dass fast nur noch große Objekte mit Investitionskosten jenseits der 10 Millionen EUR realisiert wurden. Dabei liegen die Objektwerte vieler mittelständischer und kommunaler Objekte häufig im einstelligen Millionenbereich.

Ein weiterer Aspekt war sicherlich auch, dass sich die Refinanzierungsbanken seit Anfang der 2000er Jahre zunehmen bedeckt hielten angesichts der langen Laufzeiten mit durchaus signifikanten Objektrisiken am Vertragsende – bei gleichzeitig immer spezifischeren Gebäudezuschnitten.

Aber die Immobilien-Leasingbranche hat sich mittlerweile konsolidiert und neu aufgestellt. Eigentlich müsste das Leasing von Immobilien heute genauso wieder im Trend liegen wie im Mobilienbereich. Schließlich war es gerade die Immobilien-Leasingbranche, die mit ihrem professionellen Baumanagement bereits in den 1980er Jahren für große Vorteile außerhalb der klassischen Motive wie Bilanzneutralität, Steuern oder Liquidität sorgte – lange bevor beispielsweise Pkw- oder IT-Leasinggesellschaften Dienstleistungspakete in ihre Leasinglösungen integrierten.

Immobilien-Leasing: Mehr als nur Finanzierung

So kann gerade das Immobilien-Leasing eine clevere Antwort auf viele aktuelle Fragen und Problemstellungen im Zusammenhang mit der Finanzierung, dem Betrieb und der Verwertung von Immobilien geben:

- Langfristige Nutzung auf Zeit anstelle Bindung an Eigentum. Früher war das Eigentum an einer Immobilie für Viele das „Non-plus-ultra“. Für Banken stellten Immobilien die beste Sicherheit dar. Darlehenslaufzeiten von bis zu 20 Jahren mit langfristigen Tilgungsverläufen waren kein Problem. Dies hat sich heute grundlegend geändert. Banken sind häufig nur noch zu kürzeren Laufzeiten mit zunehmenden Sicherheitsansprüchen bereit. Über Immobilien-Leasing sind hingegen auch heute noch tendenziell längerfristigere Laufzeiten möglich.

- Der Leasingnehmer hat die Möglichkeit, die geleaste Immobilie am Vertragsende zu kaufen oder zurückzugeben. Viele Unternehmen können ihren Immobilienbedarf immer schwerer über Planungshorizonte von z.B. 20 Jahren prognostizieren: Welche Kapazitäten benötige ich über diesen Zeitraum. An welchen Standorten bin ich dann noch tätig? Dehne ich mich national, europaweit oder weltweit aus – mit entsprechenden Änderungen der Immobilienstandorte und -größen? Welche Erlöse kann ich bei einer betriebsbedingt notwendigen Veräußerung einer Immobilie in einigen Jahren noch erzielen? Wie hoch sind Folgekosten wie Betrieb, Energieverbrauch, Ökologie, Anpassung an technologische Entwicklungen wie intelligente Gebäudemanagementsysteme oder Digitalisierung? Immobilien-Leasing gibt dem Leasingnehmer hier eine zusätzliche Flexibilität. Häufig ist die Leasinglaufzeit in mehrere Abschnitte unterteilt, zu deren Ende der Leasingnehmer z.B. jeweils eine Kaufoption (Ankaufsrecht) hat. Dabei kommen ihm in der Immobilie aufgelaufene stille Reserven in aller Regel zugute. Benötigt der Leasingnehmer seine Immobilie nicht mehr, so kann er diese am Vertragsende an die Leasinggesellschaft zurückgeben ohne die Investitionskosten vollständig bezahlen zu müssen.

- Diese Vorteile für den Leasingnehmer führen bei der Leasinggesellschaft natürlich zu höheren Risiken (z.B. dem Verwertungsrisiko bei Objektrückgabe). Deshalb achtet eine Leasinggesellschaft schon aus ureigenem Interesse sehr stark auf Aspekte wie langfristige Qualität und Nutzbarkeit, Multifunktionalität, optimale Verwertbarkeit, niedrige Folgekosten, ökologische und energieeffiziente Bauweise u.v.m. – alles Aspekte, die natürlich auch einem Leasingnehmer bereits während der Nutzung zu Gute kommen.

- Insofern kann ein Leasingnehmer über Immobilien-Leasing sowohl sein Investitionsrisiko als auch seine Folgekosten senken. Nutzt er dazu noch das von den meisten Immobilien-Leasinggesellschaften mit angebotene Baumanagement zur Planung, Errichtung und Nutzung seiner Immobilie, so lassen sich weitere Vorteile erzielen – in monetärer wie auch in qualitativer Hinsicht.

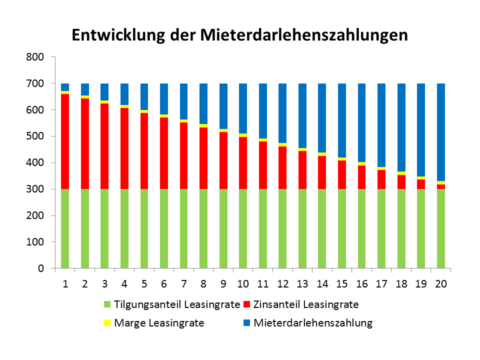

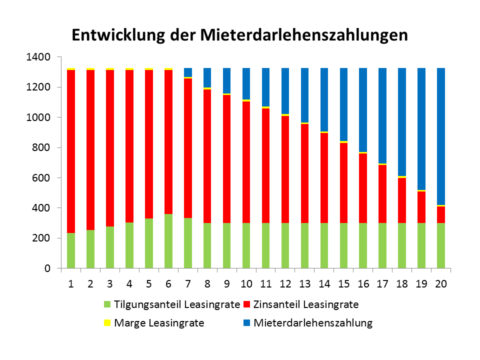

- Immobilien-Leasing ermöglicht Leasingnehmern über bestimmte Vertragsmodelle wie z.B. dem Mieterdarlehensvertrag eigene, im Unternehmen vorhandene Liquidität in die Finanzierung der Immobilie mit einzubinden. Hier können dem Leasingnehmer in den momentanen Niedrigzinszeiten zusätzliche Zinsvorteile entstehen.

- Natürlich spielen künftig auch weiterhin klassische Entscheidungsfaktoren eine Rolle wie Finanzierungsfunktion, Liquiditätsvorteile, Bilanzneutralität, Steuervorteile etc. – auch wenn diese an Bedeutung verlieren werden.

Finanzierungslösungen auch außerhalb von Leasing

Immobilien-Leasinggesellschaften sind heute so aufgestellt, dass sie nicht nur das reine Immobilien-Leasing – mit oder ohne Baumanagement – anbieten. Sie verfügen mittlerweile über eine ganze Bandbreite an individuellen Finanzierungslösungen auch außerhalb des reinen Leasing bis hin zu Betreibermodellen etc.

Bilanzneutralität nach HGB und IFRS

Für viele Leasingnehmer ist die Bilanzneutralität des Leasing ein wichtiges Argument. Deshalb werden auch Immobilien-Leasingverträge zumindest nach deutschem Recht regelmäßig so gestaltet, dass die Bilanzneutralität gegeben ist.

In den Blogs Vertragsgestaltung, sowie Bilanzierung und Recht wird ausführlicher dargestellt, welche Kriterien im Einzelnen zu erfüllen sind, damit ein Leasingvertrag bilanzneutral ist bzw. als Mietvertrag qualifiziert wird.

Im Immobilien-Leasing kommen allerdings einige zusätzliche Aspekte hinzu, die es zu beachten gilt. Dies betrifft vor allem die Gründung von Objektgesellschaften sowie Sale-and-lease-back-Verträge.

Nachfolgend werden noch einmal die wichtigsten Aspekte zur Bilanzierung von Immobilien-Leasingverträgen beim Leasingnehmer dargestellt (nach deutschem Recht):

Die Bilanzierungsfrage wird in Deutschland vor allem durch den Immobilien-Leasingerlass für Teilamortisationsverträge vom 23.12.1991 geregelt (dieser Erlass kann kostenlos im Downloadcenter heruntergeladen werden). Wichtig sind vor allem drei zentrale Vorschriften:

- Die Vertragslaufzeit (Grundmietzeit) darf maximal 90 Prozent der betriebsgewöhnlichen Nutzungsdauer betragen. Diese beträgt Stand 01.01.2022 für Betriebsgebäude 33,33 Jahre (3 Prozent AfA pro Jahr). Dies ergibt eine maximal mögliche Grundmietzeit von 30 Jahren. Diese Vorschrift stellt somit kein Problem für die Praxis dar.

- Dem Leasingnehmer wird regelmäßig im Immobilien-Leasing eine Kaufoption (Ankaufsrecht) zum Ende der Vertragslaufzeit eingeräumt. Nach dem Leasingerlass muss der Preis hierfür mindestens dem linearen Restbuchwert (Bilanzwert nach linearer Abschreibung) entsprechen.

- Bestimmte vermietertypische Risiken dürfen nicht auf den Leasingnehmer abgewälzt werden.

Die Leasinganbieter im Markt achten bei ihrer Vertragserstellung grundsätzlich darauf, dass diese Vorschriften sowie gegebenenfalls andere, die Bilanzierungsfrage betreffenden Aspekte erfüllt sind. Dies ist nicht immer ganz einfach. Insofern empfiehlt es sich, bei der Wahl des Anbieters insbesondere auch auf dessen Fachkompetenz zu achten.

Nach der internationalen Leasingbilanzierungsvorschrift IFRS 16 lässt sich allerdings keine Bilanzneutralität mehr herstellen. Hier muss der Leasingnehmer seit 2019 ein Nutzungsrecht in Form des Barwertes seiner Leasingverpflichtungen aktivieren (mehr hierzu im Blog Leasingbilanzierung nach IFRS 16).

Zusätzliche Bestimmungen betreffen die Gründung von Objektgesellschaften mit Beteiligung des Leasingnehmers sowie Sale-and-lease-back-Verträge. Auch hier sollte ein Leasingnehmer (bzw. sein Steuerberater oder Wirtschaftsprüfer) unbedingt auf die Beratungskompetenz eines Leasinganbieters zurückgreifen.

Vertragsformen im Immobilien-Leasing

Prinzipiell sind im Immobilien-Leasing alle möglichen Vertragsformen denkbar. Trotzdem haben sich – im Gegensatz zum Mobilien-Leasing – eigentlich nur drei Vertragsmodelle durchgesetzt, von denen heute auch nur noch zwei zum Einsatz kommen. Grundsätzlich wären natürlich auch weitere Vertragsmodelle denkbar, z.B. wenn es um Fragen der immer wichtiger werdenden Risikoverteilung geht. Dies wäre ja vielleicht auch ein Weg, dem Immobilien-Leasing für die Zukunft zu neuem Schwung zu verhelfen.

Vollamortisationsvertrag

Dieses historisch erste Vertragsmodell wurde in den 1960er Jahren entwickelt. Der Leasingnehmer zahlt hier während der Vertragslaufzeit (Grundmietzeit) die Investitionskosten für Grundstück und Gebäude vollständig zurück (neben Zinsen und Marge für den Leasinggeber). Anschließend hatte der Leasingnehmer eine Kaufoption (Ankaufsrecht) für 1,– DM (die so genannten „1-DM-Kaufoptionsverträge“). Mit Veröffentlichung des Immobilien-Leasingerlasses für Vollamortisationsverträge am 21.03.1972 sind diese Verträge aber unwirtschaftlich geworden (der Erlass kann kostenlos im Downloadcenter herunter geladen werden). Der Erlass sieht nämlich vor, dass der Kaufpreis für ein Ankaufsrecht mindestens dem linearen Restbuchwert entsprechen muss. Ein Beispiel:

| Anschaffungswert Gebäude: | 10 Mio. EUR |

| Anschaffungswert Grundstück: | 2 Mio. EUR |

| Gesamtinvestitionskosten: | 12 Mio. EUR |

| lineare AfA pro Jahr: | 300.000 EUR (3 % des Gebäudewertes) |

| Grundmietzeit: | 20 Jahre |

| linearer Restbuchwert nach 20 Jahren: | 6 Mio. EUR (12 Mio. EUR abzüglich 20 mal 300.000 EUR für die AfA) |

Kein Leasingnehmer wird bereit sein, über seine Leasingraten in 20 Jahren das Objekt vollständig zu bezahlen (12 Millionen EUR) und dann bei Ausübung der Kaufoption noch einmal zusätzlich einen Betrag von 6 Millionen EUR zu entrichten.

Insofern kommt dieser Vertrag seit Anfang der 1970er Jahre nicht mehr vor, auch wenn er rechtlich natürlich weiterhin möglich wäre.

Kalkulation der Vertragsleistungen des Leasingnehmers

Zwei Zahlungskomponenten im Rahmen eines Immobilien-Leasingvertrages wurden zuvor bereits dargestellt: Leasingraten und Mieterdarlehenszahlungen. Zur Kalkulation dieser beiden Vertragsleistungen, aber auch zu anderen Zahlungskomponenten, sind noch einige zusätzliche Aspekte zu beachten.

Gesamtinvestitionskosten

Vertragsbasis sind die so genannten Gesamtinvestitionskosten (GIK). Meistens werden die Leasingraten in Prozent der GIK angegeben. Deshalb ist es wichtig zu wissen, welche Kostenbestandteile in den GIK enthalten sind. Häufig sind dies:

- Anschaffungskosten für das Grundstück

- Erwerbsnebenkosten für das Grundstück

- Alternativ zum Grundstückkauf: Erbbaurechtsentgelte für die Beschaffung des Grundstücks über eine Erbbaurecht, wobei Einmalzahlungen für das Erbbaurecht regelmäßig Bestandteil der GIK sind, periodisch anfallende Erbbauzinsen hingegen meistens über die Mietnebenkosten abgerechnet werden.

- Anschaffungs- bzw. Baukosten für das Gebäude

Es gibt keine rechtliche oder steuerliche Vorschrift, welche Kostenbestandteile in die GIK einfließen (müssen) und welche nicht. Deshalb sollte ein Leasingnehmer beim Vergleich verschiedener Angebote genau vergleichen bzw. selbst vorgeben, welche Komponenten in den GIK und somit in den Leasingraten enthalten sind und welche gegebenenfalls anderweitig verrechnet werden, z.B. über die Mietnebenkosten.

Kosten vor Nutzungsbeginn – Vormieten

Dies gilt vor allem für diesen Kostenblock. Wird ein Gebäude neu errichtet, entstehen Kosten, die sich auf die gesamte Bauphase verteilen. Dies sind insbesondere die Bauzeitzinsen oder auch Konzeptionskosten. Diese werden dem Leasingnehmer häufig monatsgenau als so genannte Vormieten in Rechnung gestellt.

Achtung: Vormieten darf ein Leasingnehmer in seiner Gewinn- und Verlustrechnung nicht sofort als Aufwand verbuchen, sondern muss sie als Mietvorauszahlungen in seiner Bilanz aktivieren (aktiver Rechnungsabgrenzungsposten). Dieser Rechnungsabgrenzungsposten ist dann über die Grundmietzeit verteilt linear aufwandswirksam aufzulösen.

Viele Leasingnehmer schätzen es als Leasingvorteil, keine Zahlungen vor Nutzungsbeginn leisten zu müssen. Aus diesem Grund – aber auch um sich das zuvor beschriebene Abgrenzungsproblem zu ersparen – gehen Leasinganbieter oft dazu über, die Vormieten nicht direkt bei Anfall zu verlangen. Die Zinsbeträge der Bauphase werden vielmehr auf den Objektnutzungsbeginn aufgezinst und dann den GIK zugeschlagen. Somit werden die Bauzeitzinsen jetzt erst während der Nutzungsphase über erhöhte Leasingraten bezahlt.

Einmalige Sonderzahlung, Konzeptionsentgelte

Teilweise verlangen Immobilien-Leasinggesellschaften bei Vertragsabschluss so genannte „einmalige Sonderzahlungen“ für ihren hohen Konzeptionsaufwand zu Vertragsbeginn. Diese sind wie eine Abschlussgebühr zu werten, sie werden also nicht wie eine Anzahlung bei der Kalkulation der Leasingraten von den Investitionskosten abgezogen.

Steuerlich besteht auch hier der Nachteil, dass die Zahlung vom Leasingnehmer nicht sofort als Aufwand verbucht werden darf, sondern aktiv in der Bilanz als Forderung abgegrenzt und linear über die Grundmietzeit verteilt aufwandswirksam aufgelöst werden muss.

Auch bei der Sonderzahlung kommt es in der Praxis vor, dass diese rechnerisch auf den Objektnutzungsbeginn aufgezinst wird und dann erst über die Leasingraten bezahlt wird.

Mietbemessungsgrundlage

Durch die Verrechnung z.B. von Vormieten und einmalige Sonderzahlungen, aber auch anderen Komponenten mit den GIK entsteht eine neue Berechnungsbasis für die Kalkulation der Leasingraten – die so genannte Mietbemessungsgrundlage. Diese kann sich wie folgt errechnen:

+ Gesamtinvestitionskosten (GIK)

+ auf den Nutzungsbeginn aufgezinste Vormieten

+ auf den Nutzungsbeginn aufgezinste einmalige Sonderzahlung / Abschlussgebühr

./. Mietsonderzahlung bzw. Anzahlung

./. Zuschüsse, Zulagen, Zuwendungen

= Mietbemessungsgrundlage

Sollte der – allerdings eher seltenere – Fall eintreten, dass ein Leasingnehmer Mietsonderzahlungen oder Anzahlungen vornimmt (wie dies beispielsweise im Pkw-Leasing üblich ist), so reduzieren diese natürlich die Mietbemessungsgrundlage und somit auch die Leasingraten. Auf diese Weise könnte ein Leasingnehmer z.B. eigene vorhandene Liquidität in den Leasingvertrag mit einbringen. Mietsonderzahlungen darf ein Leasingnehmer allerdings nicht sofort als Aufwand verbuchen. Die Mietsonderzahlung muss als Mietvorauszahlung vielmehr aktiv in der Bilanz abgegrenzt und linear über die Grundmietzeit aufgelöst werden.

Eine Immobilien-Leasinggesellschaft nimmt nun in Höhe der Mietbemessungsgrundlage ein Refinanzierungsdarlehen auf und kalkuliert auf dieser Basis die Leasingraten sowie gegebenenfalls die Mieterdarlehenszahlungen.

Mietnebenkosten

Als weitere Zahlungskomponente kommen zu Beginn und während der Laufzeit die sogenannten Mietnebenkosten hinzu. Über sie bezahlt ein Leasingnehmer Kostenfaktoren wie beispielsweise

- Erbbauzinsen

- Versicherungsprämien

- Nebenkosten aus dem Vertrag (Beurkundungskosten etc.)

- Kosten aus der Gründung sowie der Existenz der Objektgesellschaft etc.

Diese Kosten können zwischen verschiedenen Anbietern teilweise erheblich differieren. Deshalb sollte ein Leasingnehmer an dieser Stelle besonders genau hinschauen. Darüber hinaus sollte er darauf achten, welche Kostenkomponenten über die Mietnebenkosten zusätzlich abgerechnet werden, und welche vielleicht schon mit den Leasingraten (über die GIK, die Mietbemessungsgrundlage oder z.B. den Verwaltungskostenbeitrag) abgegolten sind.

Anpassungsklauseln

Ebenso aufmerksam sollte ein Leasingnehmer auf diverse Anpassungsklausen achten, die ein Immobilien-Leasingvertrag vorsehen kann. Hier kommen vor allem folgende vier Anpassungsklauseln zur Anwendung:

1. Anpassungsklausel hinsichtlich der endgültigen Gesamtinvestitionskosten

Häufig stehen die endgültigen Gesamtinvestitionskosten bei Vertragsabschluss und auch bei Nutzungsbeginn noch nicht endgültig fest. Deshalb werden die Leasingraten der Höhe nach erst endgültig festgelegt, wenn die letzte Baurechnung bezahlt ist. Ein Leasingnehmer sollte dabei nachprüfen, ob die endgültige Berechnung auch mit den ursprünglich im Vertrag festgelegten Rahmenkonditionen durchgeführt wurde.

2. Zinssatz zu Nutzungsbeginn (Vertragsbeginn)

Wird das Gebäude erst neu errichtet, steht der zum Nutzungsbeginn relevante Marktzinssatz bei Vertragsabschluss noch nicht fest. Deshalb wird im Vertrag meistens ein Referenzzinssatz festgelegt (z.B. Euribor), mit dessem aktuellen Wert die Leasingraten zum Nutzungs-/Vertragsbeginn erst endgültig berechnet werden.

3. Zinsanpassungsklauseln während der Laufzeit

Im Immobilien-Leasing ist es unüblich, den Zinssatz für die gesamte Laufzeit von z.B. 20 Jahren bei Vertragsbeginn festzulegen. Es werden vielmehr so genannte Zinsanpassungstermine (Zinskonversionstermine) vereinbart (häufig nach 10 Jahren), zu denen der Zinssatz entsprechend der Marktverhältnisse angepasst wird und die Leasingraten für den Rest der Laufzeit neu kalkuliert werden. Dabei muss eine Anpassung aus rechtlichen Gründen zwingend sowohl nach unten als auch nach oben weitergegeben werden! Leasingnehmer sollten die Neukalkulation der Leasingraten überwachen und die Neuberechnung auch überprüfen.

4. Anpassungsklausel hinsichtlich des Verwaltungskostenbeitrags

Während bei klassischen Mietverträgen die jährlichen Mietraten häufig in ihrer kompletten Höhe steigen (z.B. mit Orientierung an einem Index), ist dies im Immobilien-Leasing nicht üblich. Leasingraten werden regelmäßig konstant über die ganze Laufzeit kalkuliert. Allerdings sehen die Leasingverträge meistens eine Anpassungsklausel hinsichtlich des Margenaufschlags vor. Die so genannte VKP (Verwaltungskostenpauschale) bzw. der VKB (Verwaltungskostenbeitrag) werden regelmäßig indexiert, z.B. entsprechend der Veränderungen im Lebenshaltungskostenindex. Es kommen aber auch andere Regelungen hinsichtlich der Steigerung vor, z.B. eine Anhebung von pauschal zwei oder drei Prozent der VKP bzw. des VKB pro Jahr.

Objektgesellschaften

Immobilien-Leasingverträge werden fast ausnahmslos über so genannte Objektgesellschaften abgewickelt. Für jede einzelne Immobilie (in seltenen Fällen auch für zwei oder mehr Objekte) wird dabei eine eigene Objektgesellschaft gegründet. Objektgesellschaften lassen sich in zwei Gruppen unterteilen:

- Objektgesellschaften ohne Beteiligung des Leasingnehmers

- Objektgesellschaften mit Beteiligung des Leasingnehmers

Nimmt eine Objektgesellschaft als Gesellschafter noch dritte Personen als Eigenkapitalgeber mit auf spricht man von einem Leasingfonds. Immobilien-Leasingfonds waren vor allem in den 1990er Jahren üblich. Heute spielen sie allerdings aufgrund weggefallener steuerlicher Vergünstigungen kaum mehr eine Rolle.

Warum werden Objektgesellschaften gegründet? Unabhängig von speziellen Motiven (siehe nachfolgend) wird grundsätzlich die Abwicklung eines jeden einzelnen Leasingvertrags erleichtert.

- Unterschiedliche Interessen lassen sich besser abgrenzen.

- Die organisatorische Abwicklung sowie die objektbezogene Refinanzierung werden erleichtert.

- Der Leasingnehmer kann bei Ausübung der Kaufoption (Ankaufsrecht) auch die Gesellschaftsanteile übernehmen anstelle das Objekt direkt zu kaufen.

Auf der anderen Seite verursacht die Gründung von Objektgesellschaften (gerade bei Beteiligung des Leasingnehmers) auch höhere Kosten (allgemeine Verwaltungs- und Buchhaltungskosten, Beurkundungskosten, Notarkosten, Wirtschaftsprüfer etc.). Diese Kosten dürfen vom Leasingnehmer nicht unterschätzt werden und können teilweise zwischen verschiedenen Anbietern erheblich differieren.

Objektgesellschaften ohne Beteiligung des Leasingnehmers

Diese historisch erste Form der Objektgesellschaft kommt heute selten vor. Sie wurde ursprünglich gegründet um gewerbeertragsteuerliche Nachteile des Immobilien-Leasing zu vermeiden. Bis 2008 musste eine Objektgesellschaft bei der Berechnung ihres Gewerbeertrags die Zinsanteile der Leasingraten vollständig als Ertrag verbuchen, durfte die Fremdkapitalzinsen aber nur zur Hälfte als Aufwand gegenrechnen (50-prozentige Hinzurechnungspflicht der so genannten Dauerschuldzinsen bei der Gewerbesteuer). Die daraus resultierende Gewerbesteuerbelastung musste der Leasingnehmer regelmäßig über seine Mietnebenkosten tragen.

Durch die Inanspruchnahme der Gewerbesteuerpräferenz (die so genannte „erweiterte Kürzung“) konnten die positiven Gewerbeerträge allerdings dadurch vermieden werden, dass die Ertragskomponenten, die aus der Verwaltung und Nutzung von eigenem Grundbesitz resultieren (hier die Leasingraten), bei der Berechnung des Gewerbeertrags wieder in Abzug gebracht werden konnten, so dass in keiner Periode ein positiver Gewerbeertrag entstand.

Im Rahmen der Unternehmenssteuerreform 2008 und der Einführung der Bankenaufsicht für Leasing im Jahr 2009 wurden jedoch die gewerbesteuerlichen Vorschriften derart modifiziert, dass die ursprünglichen Gewerbesteuernachteile (Hinzurechnungsproblematik für Dauerschuldzinsen bei Leasinggesellschaften) nicht weiter existent sind.

Objektgesellschaften mit Beteiligung des Leasingnehmers

Heute üblich sind vielmehr Objektgesellschaften, bei denen ein Leasingnehmer als Anteilseigner beteiligt wird. Als Gesellschaftsform werden regelmäßig Personengesellschaften gegründet – meistens als KG, GmbH & Co. KG, oHG, GmbH & Co. oHG, BGB-Gesellschaft etc.

Im Fall der KG fungiert der Leasingnehmer regelmäßig als Kommanditist. Die Kapitaleinlage (häufig 5.000 oder 10.000 EUR) wird zum Großteil (häufig 89 Prozent) vom Leasingnehmer erbracht.

Die Gründe für die Beteiligung des Leasingnehmers an einer Objektgesellschaft können vielfältig sein:

- Steuerliche Übertragung von Verlustvorträgen aus einer Objektgesellschaft an den Leasingnehmer

- Bei Ausübung der Kaufoption (Ankaufsrecht): Übernahme der Gesellschaftsanteile des Leasinggebers durch den Leasingnehmer anstelle des direkten Kaufs der Immobilie. Dies führt zu einer Grunderwerbsteuerersparnis sowie auch zu dem Vorteil, dass der Gebäudewert nach Kauf zum Ende der Grundmietzeit über den verbleibenden Restzeitraum der ursprünglichen Abschreibungsdauer abgeschrieben werden kann. Der Kaufpreis muss dann nicht wie beim üblichen Kauf von gebrauchten Immobilien neu über die ursprüngliche gesamte Abschreibungsdauer abgeschrieben werden.

- Übertragung von § 6b EStG-Rücklagen: Hat ein Unternehmen in der Vergangenheit bei der Veräußerung seiner Immobilien stille Reserven freigesetzt und diese in eine Rücklage nach § 6b EStG eingestellt, so muss er diese später wieder gewinnerhöhend auflösen, wenn die Rücklage nicht auf ein neues eigenes Objekt übertragen wird. Wird dieses neue Objekt jedoch über Leasing finanziert, so kann der Unternehmer die Rücklage nicht auf ein Leasingobjekt übertragen. Dies geht nur indirekt über bestimmte Beteiligungsformen an einer Objektgesellschaft.

- Erhalt der Ertragssteuerfreiheit bei Investitionszulagen für den Leasingnehmer: Dies war vor allem in den 1990er Jahren wichtig bei Immobilien-Leasingverträgen in den neuen Bundesländern.

Dies ist nur ein grober Überblick über denkbare Motive. In der Praxis gibt es viele unterschiedliche Gestaltungsformen für Objektgesellschaften. Zudem haben Leasinganbieter teilweise eigene Vereinbarungen mit ihren Wirtschaftsprüfern und Finanzämtern getroffen, die von Fall zu Fall unterschiedlich sein können. Die Gründung und Ausgestaltung von Objektgesellschaften bietet somit zahlreiche Möglichkeiten einer individuell optimierten Leasinglösung. Auf der anderen Seite ist es aber gerade hier besonders wichtig, sich einen guten und erfahrenen Leasingpartner zu suchen.

Dies gilt vor allem auch für Leasingnehmer, die nach internationalen Standards bilanzieren müssen, beispielsweise nach IFRS 16. Hier gilt es eine Reihe an besonderen, teils sehr „kniffligen“ Vorschriften zu beachten.

Sale-and-lease-back

Gerade im Immobilien-Leasing spielen schon immer auch die so genannten Sale-and-lease-back-Verträge eine Rolle. Bei dieser Vertragsvariante verkauft ein Unternehmer oder auch eine Kommune eine eigene Immobilie an eine Leasinggesellschaft, um das Objekt anschließend zurück zu leasen. Durch diese Vertragsvariante lassen sich z.B. stille Reserven liquiditätsmäßig freisetzen. Häufig sehen Sale-and-lease-back-Verträge aber auch vor, dass eine alte, gegebenenfalls renovierungsbedürftige Immobilie an eine Leasinggesellschaft verkauft wird, die das Objekt dann renoviert, modernisiert oder auch erweitert. Anschließend least der Investor das „erneuerte“ Objekt von der Leasinggesellschaft zurück.

Was ist eine „Immobilie“ im Immobilien-Leasing?

Dieses Kapitel beschäftigt sich mit dem Immobilien-Leasing. Dabei wurde bislang allerdings gar nicht diskutiert, ob das zu Grunde liegende Objekt überhaupt eine „Immobilie“ ist. Für die Beantwortung der Frage ist beim Leasing vor allem die steuerliche Sicht relevant, nicht die zivilrechtliche Beurteilung des Gebäudes bzw. einzelner Gebäudebestandteile.

Warum ist es wichtig zu wissen, ob bei einem Bauwerk steuerlich eine Mobilie oder eine Immobilie vorliegt?

- Die Abschreibungsdauern sind bei Mobilien und Immobilien unterschiedlich. Somit differieren auch die Bezugsgrößen für die 90-Prozent-Grenze bei der Grundmietzeit (entsprechend der Leasingerlasse).

- Es gibt unterschiedliche Leasingerlasse für Mobilien und Immobilien mit großen Unterschieden, die die Risikoverteilung betreffen. Es sind somit beim Immobilien-Leasing andere Vertragsbedingungen nötig!

- Es gibt Unterschiede in der umsatzsteuerlichen Behandlung.

- Aspekte wie Grundsteuer, Grunderwerbsteuer usw. spielen eine Rolle.

- Der Pauschalsatz zur Berechnung der Zinsanteile von Leasingraten sind im Rahmen der gewerbesteuerlichen 25-prozentigen Hinzurechnung von Schuldentgelten nach § 8 Nr. 1 GewStG bei der Berechnung des Gewerbeertrags unterschiedlich für das Mobilien- bzw. Immobilien-Leasing.

- Im Kommunal-Leasing müssen Leasingverträge von der Kommunalaufsicht einzelgenehmigt werden. Es gibt allerdings in jedem Bundesland Ausnahmevorschriften, die zudem noch von Land zu Land variieren. Ein Kriterium ist dabei bisweilen, ob es sich um einen Mobilien- oder um einen Immobilien-Leasingvertrag handelt. So gelten beispielsweise in Bayern Mobilien-Leasingverträge als allgemein genehmigt, während Immobilien-Leasingverträge einzelgenehmigungspflichtig sind.

Nach welchen Kriterien richtet sich nun die Abgrenzung? Das Steuerrecht definiert die Begriffe Grundvermögen und Betriebsvorrichtung. Zur Abgrenzung der Begriffe Grundvermögen und Betriebsvorrichtungen gibt es einen Anwendungserlass der Länderfinanzministerien vom 05.06.2013 (S 3130 BStBl. 2013 I S. 734).

Nach diesem Erlass ist zunächst zu prüfen, ob bei einem Bauwerk ein „Gebäude“ vorliegt (dann wäre der Leasingvertrag ein Immobilien-Leasingvertrag). Ist dies der Fall, dann handelt es sich nicht um eine Betriebsvorrichtung. Ein Gebäude im steuerlichen Sinn liegt dann vor, wenn bei einem Bauwerk alle (!) nachfolgenden fünf Kriterien erfüllt sind:

- Schutz gegen Witterungseinflüsse durch räumliche Umschließung

- Dauernder Aufenthalt von Menschen

- Feste Verbindung mit dem Grund und Boden

- Beständigkeit des Bauwerks

- Standfestigkeit

Der Erlass beschreibt ausführlich, was unter den einzelnen Kriterien zu verstehen ist. Zudem enthält er eine lange Liste mit verschiedenen Objekten und führt in dieser auf, ob eine Betriebsvorrichtung vorliegt oder nicht. Abschließend gibt es verschiedene Abbildungen, wie bestimmte Objekte gebaut sein müssen, damit sie den Tatbestand einer Betriebsvorrichtung (= Mobilie) erfüllen.

Baumanagement

Immobilien-Leasing war schon immer mehr als eine reine Finanzierung. Bereits in den 1980er Jahren bauten die Immobilien-Leasinggesellschaften leistungsstarke eigene Baumanagementabteilungen auf, die heute über eine jahrzehntelange Erfahrung verfügen.

Dies alleine muss natürlich nicht unbedingt ein Argument pro Immobilien-Leasing sein, gibt es doch im Markt zahlreiche unabhängige Anbieter entsprechender Dienstleistungen. Es lassen sich aber dennoch ein paar Unterschiede feststellen:

- Eine Leasinggesellschaft ist Eigentümer der Immobilie und hat somit selbst ein großes Interesse am Zustand und an einer langfristigen Werthaltigkeit des Objekts.

- Sie trägt eine hohes Marktwert-/Verwertungsrisiko, falls der Leasingnehmer das Objekt am Ende der Grundmietzeit nicht kauft sondern es zurückgibt.

- Sie kann nicht zuletzt deswegen kein Interesse an überhöhten oder steigenden Baukosten haben, die letztendlich auch ihr Marktwertrisiko am Ende erhöhen (eventuell auch im Gegensatz zu Beteiligten, die prozentual in Abhängigkeit von der Bausumme bezahlt werden).

- Aufgrund der Bestimmungen des Immobilien-Leasingerlasses achtet eine Leasinggesellschaft schon aus Eigeninteresse zwingend darauf, dass das Objekt langfristig nutzbar und von guter Qualität ist. Verschiedene Risiken der Sach- und Preisgefahr dürfen Leasinggesellschaften nicht auf den Leasingnehmer abwälzen – über die gesamte Vertragslaufzeit hinweg und nicht nur für den Zeitraum der gesetzlichen Gewährleistungsfristen.

Das Spektrum möglicher Baumanagementleistungen kann sehr umfassend sein, z.B.:

- Projektentwicklung, Projektcontrolling, Projektmanagement

- Ausschreibungsmanagement, Architektenwettbewerbe, Angebotsauswertung und -verhandlung

- Kostenermittlung, Kostenkontrolle, Kostensteuerung

- Optimierung der Zwischenfinanzierungskosten während der Bauphase (Verkürzung der Bauzeit, Optimierung von Zahlungszeitpunkten, Zahlungsverläufen, Zahlungsbedingungen etc. während der Bauphase)

- Ermittlung und Optimierung der langjährigen Gebäudegesamtkosten (über einen Zeitraum von bis zu 30 Jahren)

- Investitionskosten (Grundstück, Erschließung, Bauwerk, Geräte, Außenanlagen, Baunebenkosten etc.)

- Betriebskosten (Energie, Wartung, Unterhalt, Steuern, Gebühren, Versicherung, Instandsetzung etc.)

- Einhaltung von Kosten, Terminen und Qualitäten

- Rechtssicherheit durch entsprechende, standardisierte Verträge

- Erkennen und Management verschiedenster denkbarer Risikokomponenten in der Planungs-, Durchführungs- und Nutzungsphase

- Management potenzieller Ausfallrisiken hinsichtlich einzelner Auftragnehmer

- Management und Optimierung von Planerhonoraren und -vergütungen

- Verkürzung von Bauzeiten durch profihaftes Projektmanagement. Dies führt nicht nur zu geringen Zinsbelastungen während der Bauzeit. Zusätzliche Einsparpotenziale ergeben sich durch den jetzt eher möglichen Verkauf der alten Liegenschaften bzw. einer frühzeitigeren Kündigung bestehender Mietverträge.

- Reduzierung von Baukosten, z.B. durch

- Optimierung der ursprünglichen Planung (Flächenverbrauch, Gebäudezuschnitt/-konstruktion, Orientierung an Marktpreisen und nicht an eventuell überhöhten Statistikwerten aus der Vergangenheit (z.B. der HU Bau im Bereich der öffentlichen Hand), Reduzierung teurer Sonderwünsche („goldene Wasserhähne“) usw.)

- Sehr gute Einkaufskonditionen aufgrund eines internationalen Überblicks über Leistungsanbieter und realistische Marktpreise

- Starke Verhandlungsposition als Großabnehmer von Bauleistungen

- Vermeidung von Zusatzkosten durch Nachträge u.v.m.

Bei den immer komplexer und individueller werdenden Neubauvorhaben der heutigen Zeit ist es häufig so, dass Investoren gar keine auf solche Objekte spezialisierten Architekten, Planer oder Projektsteuerer im Markt mehr finden. Hier ist es gegebenenfalls über Leasing möglich, entsprechende Spezialisten, die solche speziellen Objekte vielleicht schon öfters erstellt haben, „auf Zeit mit zu leasen“.

Zahlreiche empirische Untersuchungen aus der privaten Wirtschaft und der öffentlichen Hand haben das große Einsparpotenzial von Leasinglösungen immer wieder nachweisen können.

Zentraler Aspekt der Nutzung möglicher Vorteile eines Baumanagements ist allerdings, dass ein Investor rechtzeitig, d.h. gegebenenfalls bereits vor den ersten konkreten Planungsüberlegungen, mit den Spezialisten einer Leasinggesellschaft spricht. Die Einsparpotenziale sinken mit zunehmendem Projektstadium rapide. Sind in den Phasen Grundlagenplanung sowie Vorplanung die Potenziale noch enorm, so lassen sich in der Entwurfs- und Ausführungsplanung sowie während der Ausführung die Kosten nicht mehr entscheidend beeinflussen.

Nachfolgende Auflistung zeigt exemplarisch, welche typischen Planungs- und Durchführungsfehler in der Praxis im Zusammenhang mit der Errichtung von Immobilien auftreten können, die sich mit einem guten Baumanagement vermeiden oder zumindest reduzieren lassen (in Anlehnung an Gabele/Dannenberg/Kroll: Immobilien-Leasing, 4. Auflage 2001, Seite 143):

- Falsche Auswahl eines bestimmten Grundstücks z.B. in einem neuen Gewerbegebiet, falsche Grundstücksgröße, ungünstiger Zuschnitt des Grundstücks, falsche Platzierung des Gebäudes auf dem Grundstück (Lage und Ausrichtung), beispielsweise für spätere Kapazitätserweiterungen oder notwendige Anpassungen im Bereich der Lade- und Verladeeinrichtungen (z.B. Rangiermöglichkeiten für Gigaliner)

- Mangelnde Konstruktion (z.B. Statik), Flexibilität und Funktionalität des Gebäudes, z.B. gemauerte Wände statt flexibler Trennwände, ungünstige Anordnung von tragenden Elementen im Gebäude, unzweckmäßige Raumanordnung, schlechte Planung und Anordnung von Gängen und Transportwegen, ungünstige Aufteilung der Funktionsbereiche auf verschiedene Etagen, Fehler in der Beleuchtung der Arbeitsbereiche

- Ungünstige Bauweise hinsichtlich der Folgekosten (z.B. Energieverbrauch, Instandhaltung, Fassadenreinigung)

- Mangelnde Kenntnis der neuesten Technologien (z.B. im Produktions-, Lager- und Kommunikationsbereich)

- Verwendung veralteter Baustoffe und Materialen

- Verlängerte Bauzeiten durch ein schlecht abgestimmtes Baumanagement

- Unzureichende Berücksichtigung aktueller Gesetze sowie der Rechtsprechung, z.B. in den Bereichen Baurecht, Arbeitsschutzrecht, Umweltschutzrecht, Emissionsrecht

Vorteile des Immobilien-Leasing incl. Berechnung der Steuereffekte

Wenn es richtig gemacht wird, bietet Immobilien-Leasing für gewerbliche und kommunale Investoren eine Reihe an Vorteilen. Grundsätzlich sind diese in vielen Fällen erst einmal deckungsgleich bzw. ähnlich wie im Mobilien-Leasing (hierzu ausführlich der Blog Leasingmotive und Vorteile). Die Berechnung der Steuereffekte wird im Blog Steuerliche Effekte beim Leasing genauer vorgestellt.

Auf ein paar Gesichtspunkte soll hier allerdings noch einmal besonders hingewiesen werden. Viele Vorzüge des Immobilien-Leasing resultieren aus

- den großen Vorteilen und Möglichkeiten des Baumanagements

- sehr flexiblen und individuellen Finanzierungslösungen der Anbieter (auch alternativ zum Leasing)

- der Tatsache, dass eine Leasinggesellschaft Eigentümer der Immobilie ist, ein Marktwert-/Verwertungsrisiko zum Vertragsende hat und somit ein ureigenes Interesse an optimalen, langlebigen, multifunktionalen und gut verwertbaren Objekten hat

- teilweise längeren Vertragslaufzeiten als bei Banken diese im Rahmen ihrer Darlehensfinanzierungen heute nur noch anbieten

- reduzierten und garantierten Baukosten

- reduzierten und garantierten Bauzeiten (niedrigere Bauzeitzinsen, schnellerer Verkauf bzw. Entmietung von Altobjekten)

- niedrigeren Folgekosten wie Energieverbrauch, Instandhaltung, Wartung etc.

- qualitativen Vorteilen, häufig aufgrund einer höheren Modernität der Immobilie (Ökologie, Mitarbeiterzufriedenheit, Prestige und Image gegenüber Kunden)

- einer verbesserten Risiko- und Gewährleistungssituation – teilweise über die gesamte Laufzeit – aufgrund der Bestimmungen des Immobilien-Leasingerlasses, die vorsehen, dass bestimmte Risiken nicht auf den Leasingnehmer verlagert werden dürfen (z.B. die Sach- und Preisgefahr).

Vergleichsrechnung

Bei den hohen Investitionssummen, um die es bei Immobilien regelmäßig geht, werden in der Praxis häufig Vergleichsrechnungen zur Vorteilhaftigkeit durchgeführt. In vielen Unternehmen und Konzernen gibt es hierzu interne Vorgaben. Im Bereich der öffentlichen Hand ist eine Vergleichsrechnung zwingend vorgeschrieben zum Nachweis der Wirtschaftlichkeit. Dabei sind auch qualitative Aspekte, z.B. im Rahmen einer Nutzwertanalyse, zu bewerten.

Welche Verfahren sich für einen Vergleich besonders eignen wird im Blog Vergleich: Kauf oder Leasing? ausführlicher dargestellt.

Zusätzliche Ausführungen zum Wirtschaftlichkeitsnachweis speziell im Kommunal-Leasing (monetär sowie qualitativ) finden sich im Blog Special: Kommunal-Leasing.

Weitere Informationen zum Immobilien-Leasing

In diesem Kapitel wurden einige wesentliche Aspekte zum Thema Immobilien-Leasing dargestellt. Natürlich gibt es zu allen Teilbereichen weitere interessante Facetten wie

- individuelle Vertragsgestaltungen in der Praxis

- Fallbeispiele aus der Praxis

- tiefergehende Fragestellungen zu Mieterdarlehensverträgen, Objektgesellschaften usw.

- Aspekte zur Umsatzsteuer

- steuerliche Anerkennung nicht linearer Ratenstrukturen (z.B. bei degressiven Leasingraten)

- ausführlichere Darstellungen zu Vorteilen, Motiven sowie zur Vergleichsrechnung

- Vergleichsrechnung „Eigenbau oder Immobilien-Leasing?“ anhand eines Fallbeispiels u.v.m.

Ferner gibt es zusätzliche Punkte, die vor allem auch für Leasinggeber interessant sind wie:

- Entwicklung des Immobilien-Leasing in der Zukunft

- Refinanzierung über Darlehen und Forfaitierung

- Einredeverzichtserklärungen und deren Rahmenbedingungen

- Bilanzierung sowie Gewinn- und Verlustrechnung bei einer Objektgesellschaft incl. der Buchungssätze

- Substanzwertrechnung für eine Objektgesellschaft

Diese und andere Gesichtspunkte werden ausführlicher dargestellt und diskutiert auf unserem Intensiv-Seminar Immobilien-Leasing.

In unserer Rubrik Quiz: Testen Sie Ihr Leasingwissen! bieten wir auch ein Quiz zum Immobilien-Leasing an!